Переход на ЕСХН: заявление, куда обращаться

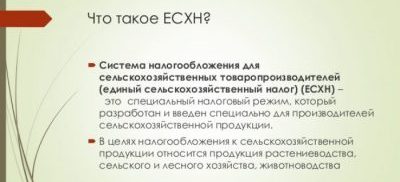

Согласно требованиям действующего законодательства, каждая организация обязан платить налог на прибыль, имущество, добавленную стоимость, а также производить страховые взносы. Это правило касается и сельхоз производителей. В качестве замены для такой категории установлен единый сельскохозяйственный налог.

Согласно требованиям действующего законодательства, каждая организация обязан платить налог на прибыль, имущество, добавленную стоимость, а также производить страховые взносы. Это правило касается и сельхоз производителей. В качестве замены для такой категории установлен единый сельскохозяйственный налог.

Переход на ЕСХН

Единый налог для сельхозпроизводителей применяется на основании правил статьи 26.1 НК РФ. Такая форма выплаты крайне выгодна для индивидуальных предпринимателей и организаций. Она позволяет упростить порядок осуществления деятельности, в части касающейся осуществления некоторых видов обязательных выплат.

Процедура перехода на указанный налоговый режим состоит из нескольких этапов, которые должны быть последовательно реализованы.

Прежде всего необходимо подготовить документы, которые подтверждают статус инициатора, как сельхоз производителя или лица, оказывающего соответствующие услуги. Это может быть свидетельство, лицензия, либо устав организации. Допускается представление копий документов. Они должны быть заверены подписью руководителя и печатью организации.

После этого необходимо обратиться в налоговый орган, по месту регистрации в качестве плательщика налогов. Поскольку ЕСХН рассчитывается по результатам календарного года, необходимо направить заявление до начала нового отчетного периода. Для действующих компаний и предпринимателей – это 31 декабря, для вновь образованных – тридцать дней с момента регистрации.

Обратиться в налоговый орган можно несколькими способами:

- Личное обращение. Чаще всего заинтересованные лица делают это самостоятельно. Такой вариант удобен тем, что инициатор может прибегнуть к услугам налогового специалиста и на месте оформить заявление, а также проверить передаваемую документацию.

- Почтовая пересылка. Такой вариант используется не так часто. В данном случае потребуется составить обращение самостоятельно.

- Удаленное обращение. Такой вариант предусматривает использование специального информационного ресурса налоговой службы. Заявление и все данные необходимо оформить в электронном виде.

В заявлении должно быть указано следующее:

- наименование заинтересованного лица;

- ИНН и КПП налогоплательщика, уведомляющего о переходе на ЕСХН;

- код налогового органа, в который обращается заявитель;

- признак налогоплательщика, то есть является ли он действующим или вновь созданным. В первом случае должна стоять цифра один, во втором – 2.

После поступления обращения оно будет рассмотрено. Ответ заинтересованному лицу поступит в течение тридцати дней. В то же время переход на ЕСХН является право плательщика, а не его обязанностью. По этой причине отказ не допускается, что инициатор соответствует требованиям, предъявляемым к сельхозпроизводителям.

Индивидуальные предприниматели и организации, которые используют общую и упрощенную систему, могут работать в рамках ЕСХН с 1 января года, следующего за тем, в котором было подано заявление, а вновь созданные лица – с момента начала деятельности.

Расчёт налога ЕСХН

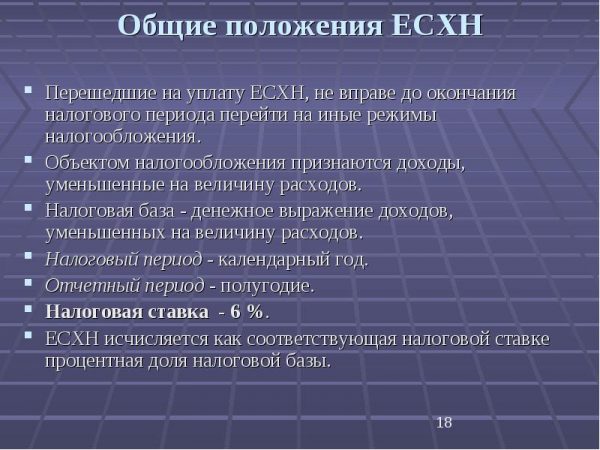

Налог ЕСХН перечисляется в бюджет в два этапа – аванс за первое полугодие и окончательная выплата по итогам года.

Аванс рассчитывается следующим образом:

НБп * НС = Ап

где,

НБп – налоговая база за первые шесть месяцев;

НС – налоговая ставка;

Ап – сумма аванса.

Налоговой базой считается доход, полученный за первое полугодие от ведения предпринимательской деятельности, из которого вычтены все произведенные за тот же период расходы.

Размер налога за отчетный год считается по формуле:

НБп * НС = Несхн

где,

НБп – налоговая база за весь отчетный год;

НС – принятая налоговая ставка;

Несхн – налог за год.

Размер НБп высчитывается по формуле:

ГД – ГР = НБп

где,

ГД –доход за отчетный период;

ГР – расходы за год.

В соответствии с п. 5 статьи 346.6 НК РФ при расчете единого сельскохозяйственного вычета облагаемая налогом база может быть уменьшена на размер понесенных убытков, которые были зафиксированы по результатам предыдущих лет.

Размер доплаты по итогам года рассчитывается по формуле:

Несхн — Ап

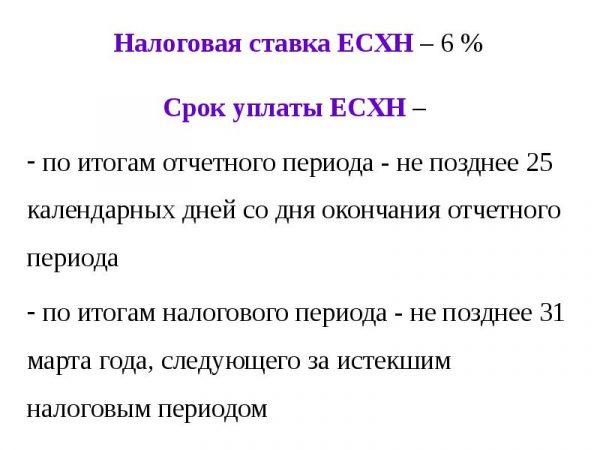

Сроки уплаты налога

Налоговый аванс должен быть выплачен после окончания первого полугодия, до 25 июля включительно. Такое правило установлено пунктом 1 статьи 346.9 НК РФ. Итоговая налоговая сумма перечисляется не позднее 31 марта года, который следует за отчетным. Это правило пункта 5 статьи 346.9 и пункта 2 статьи 346.10 НК РФ. Нарушение указанных сроков повлечет за собой меры воздействия к виновному лицу. Они отражены в пункте 3 статьи 58 и статье 75 НК РФ и выражаются в начислении пени, за каждый календарный день просрочки.

Заключение

Единый сельскохозяйственный налог очень удобен тем, что освобождает юридическое лицо или индивидуального предпринимателя от многих других выплат, что упрощает деятельность. При этом плательщик должен являться производителем сельхозпродукции , либо исполнителем услуг в области растениеводства или животноводства.

Чтобы перейти на такую систему необходимо обратиться в налоговый орган по месту постановки на учет.

Полезное видео

Расчет и уплата ЕСХН на видео ниже:

Может быть интересно: