Как написать заявление на отказ от ЕСХН

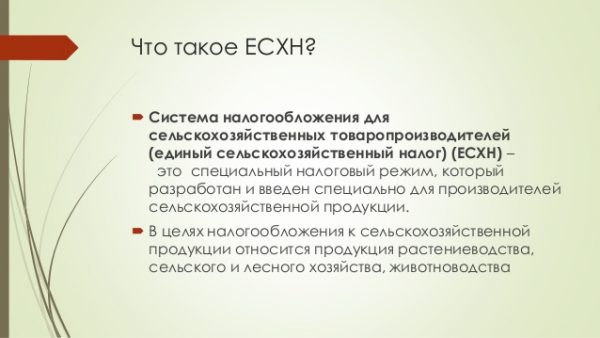

Единый сельскохозяйственный налог — это льготный вид налогообложения, созданный правительством для поддержки организаций и индивидуальных предпринимателей, которые осуществляют деятельность в сельскохозяйственной отрасли и занимаются изготовлением продукции, используя собственное сырье.

Система предполагает упрощенный порядок подачи отчетности в ФНС и уплату единого налога.

Утрата права на применение ЕСХН

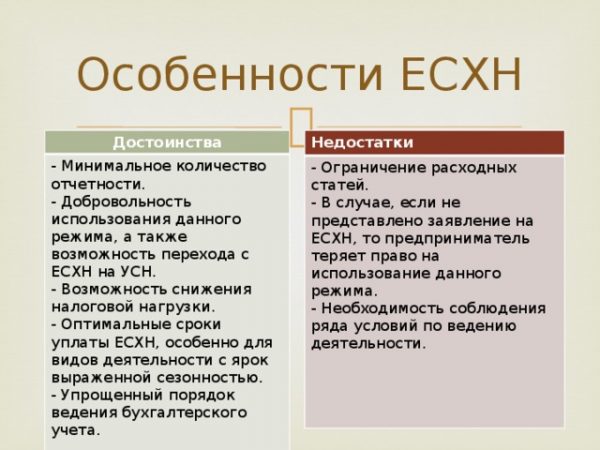

ЕСХН имеет множество преимуществ для субъекта предпринимательской деятельности. При его использовании нет необходимости платить несколько разных налогов — вместо этого достаточно произвести единый платеж.

Суммы обязательства начисляются и уплачиваются 2 раза в год. Кроме того, не существует ограничений размера совокупного дохода для применения ЕСХН .

Принимая во внимание данные условия, многие предприятия, которые осуществляют деятельность в сфере сельского хозяйства, выбирают для себя именно эту систему налогообложения.

Но при этом следует учитывать, что законодательством Российской Федерации предусмотрены ограничения, нарушив которые, можно лишиться права на использование ЕСХН. Они регулируются Налоговым кодексом.

Согласно п.6 ст. 346.2 НК РФ, плательщик может потерять право на применение ЕСХН в случае, если он в отчетном году не выполнил требования, установленные законом и предоставляющие возможность использования данной системы налогообложения, а именно:

- изготовление и переработка сельскохозяйственной продукции, при этом основной деятельностью должно являться именно ее производство;

- реализация продуктов сельского хозяйства . Доход от продажи данного вида товаров должен составлять не менее 70% от общего объема выручки;

- оказание услуг производителям сельскохозяйственной продукции. Например, подготовка полей, уборка урожая, обработка растений, выпас и уход за животными и т.п.;

- разведение и переработка рыбы. Численность работников организации не должна превышать 300 человек. Половина штата сотрудников должны являться местными жителями;

- сельскохозяйственные кооперативы. Не менее 70% от общей выручки должны составлять доходы от реализации товаров сельского хозяйства.

К сельскохозяйственной продукции относятся:

- зерно, фрукты, овощи и другие виды продуктов растениеводства;

- мясо, молоко и другие виды продуктов животноводства;

- рыба и другие водные ресурсы, которые добыты путем вылова или доращивания.

Предприятия не могут использовать единый сельскохозяйственный налог в таких случаях:

- субъект не соответствует вышеперечисленным требованиям законодательства, установленным для применения ЕСХН;

- ведение игорного бизнеса;

- изготовление подакцизных товаров;

- казенные, бюджетные и автономные учреждения.

После утраты предприятием права на применение ЕСХН автоматически происходит его перевод на общую систему налогообложения с начала года, в котором произошло одно или несколько нарушений, таких как:

- для изготовления продукции использовано покупное сырье;

- доля дохода от продажи собственной сельскохозяйственной продукции составила менее 70% от общего объема.

В течение 15 дней после возникновения обстоятельств, приведших к утрате права на применение ЕСХН, налогоплательщик должен сообщить об этом в налоговый орган, подав сообщение по форме 26.1-2. Она должна быть заполнена в двух экземплярах.

До 25 числа месяца, следующего за периодом, в котором произошел факт утери права на применение ЕСХН, субъект предпринимательской деятельности должен подать в налоговый орган декларацию. За ее несвоевременную сдачу к нарушителю могут быть применены штрафные санкции в размере от 5% до 30% от заявленной к уплате суммы, но не менее 1000 руб.

В конце отчетного года налогоплательщик обязан пересчитать доходы, расходы и активы для начисления в полном объеме сумм налогов, предусмотренных ОСН.

После утери права на ЕСХН необходимо привести все учетные документы в соответствие с требованиями к субъектам, осуществляющим деятельность на условиях общей системы налогообложения. Затем следует уплатить все налоги.

Суммы уплаченных авансовых платежей ЕСХН могут быть зачтены. За неуплату налогов предусмотрены штрафные санкции в размере от 20% до 40% суммы обязательств.

Переход на другие системы налогообложения

Единый сельскохозяйственный налог, обладая рядом преимуществ, имеет и недостатки. Например, он предполагает ограниченный перечень расходов, а также установленный размер минимальной доли доходов от производства сельскохозяйственной продукции в общем объеме выручки.

Это приводит к тому, что некоторые налогоплательщики, считая данные условия неприемлемыми для себя, отказываются от ЕСХН, предпочитая иную систему.

Независимо от того, по какой причине субъект переходит на другой вид налогообложения, он обязан в течение 15 дней подать в ФНС уведомление по форме 26.1-7.

Налогоплательщик имеет право по собственному желанию отказаться от ЕСХН. Это можно сделать только по окончанию отчетного периода. Уведомить ФНС о принятом решении необходимо до 15 января того года, в котором планируется смена вида налогообложения. Для этого, кроме формы 26.1-7, нужно подать уведомление по форме 26.1-3.

Снятие с учета ЕСХН

В случае, если компания отказывается от ЕСХН по причине прекращения деятельности в сфере сельского хозяйства, оно должно в течение 15 дней подать уведомление в ФНС по форме 26.1-7 в двух экземплярах.

Право пользования ЕСХН может быть утеряно в ходе хозяйственной деятельности субъекта по ряду причин, установленных Налоговым кодексом РФ. Налогоплательщик также имеет право отказаться от него по собственному желанию. В любом из этих случаев предприниматель обязан сообщить об этом этом в органы налоговой службы, сдать отчетность в установленном порядке и своевременно уплатить налоги в полном объеме.

Полезное видео

Как закрыть налог ЕСХН на видео ниже:

Может быть интересно: