Как выглядит уведомление об освобождении от НДС для ЕСХН

В конце 2018 года закончилось действие второго и пятого абзацев 3 пункта статьи 361.1 Налогового кодекса (далее по тексту — НК). Согласно изложенным в них положениям, организации, а также индивидуальные предприниматели (ИП), выплачивающие Единый сельскохозяйственный налог (ЕСХН), не признавались плательщиками другого налога — на добавленную стоимость (НДС). НК признавал ЕСХН единой заменой налогов

- на прибыль;

- НДС (кроме налога, выплачиваемого согласно НК и ТК РФ);

- на имущество;

- а также страховых взносов.

Однако законодательно установлено, что действие этих положений закончилось 31 декабря 2018 года (согласно положениям пункта 12 статьи 9 Федерального закона от 27 ноября 2017 года №335-ФЗ в редакции от 3 августа 2018 года «О внесении изменений в части 1 и 2 Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»).

По этой причине с 1 января 2019 года произошли перемены. Перешедшие на ЕСХН организации и ИП стали признаваться плательщиками НДС. Теперь они обязаны исчислять и выплачивать этот налог. Данное положение регулируется главой 21 НК РФ (гл. 21 «Налог на добавленную стоимость»). Разъяснение дала ФНС, опубликовавшая письмо от 18 мая 2018 года №СД-4-3/9487@.

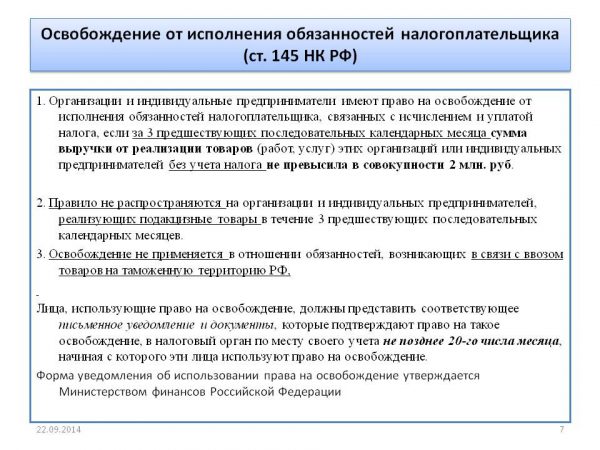

Тем не менее есть организации, а также ИП, применяющие специальный налоговый режим в форме уплаты ЕСХН, однако они освобождены от исчисления и уплаты НДС. Чтобы попасть в данную категорию, организация или ИП должны соответствовать критериям, изложенным в статье 145 НК РФ «Освобождение от исполнения обязанностей налогоплательщика» в редакции, действующей с 1 января 2019 года (абзац 2 п.1 статьи).

В частности, необходимо перейти на уплату налога в форме ЕСХН (точнее, уведомить о таком переходе) и реализовывать право не платить НДС (то есть, подать уведомление в инспекцию), произведя оба действия в один и тот же календарный год.

Другое условие касается получаемых хозяйствующими субъектами денег. Доход от реализации всего, что произведено в результате деятельности, к которой применён ЕСХН (имеются ввиду товары, работы и услуги), должен составлять в совокупности (без учёта налога):

- 100 млн руб. за 2018 год;

- 90 млн руб. за 2019 год;

- 80 млн руб. за 2020 год;

- 70 млн руб. за 2021 год;

- 60 млн руб. за 2022 и последующие годы.

Чтобы не платить НДС, диктует закон, все применяющие ЕСХН организации и предприниматели, желающие получить освобождение, должны предоставить в Налоговую инспекцию уведомление об освобождении от НДС для ЕСХН.

Заявление подаётся только в ту инспекцию, где организация или ИП состоят на учёте. Документ необходимо предоставить не позднее 20 числа месяца, в котором фактически начато использование права на освобождение.

То есть, в качестве примера, если предполагается не платить НДС с февраля, уведомление должно быть подано до 20 числа этого месяца. Данное положение регулируется пунктом 3 статьи 145 НК РФ «Освобождение от исполнения обязанностей налогоплательщика».

Надо отметить, что освобождение от исчисления и уплаты НДС не предоставляется тем хозяйствующим субъектам, которые реализовывали подакцизные товары в течение трёх предшествующих календарных месяцев последовательно.

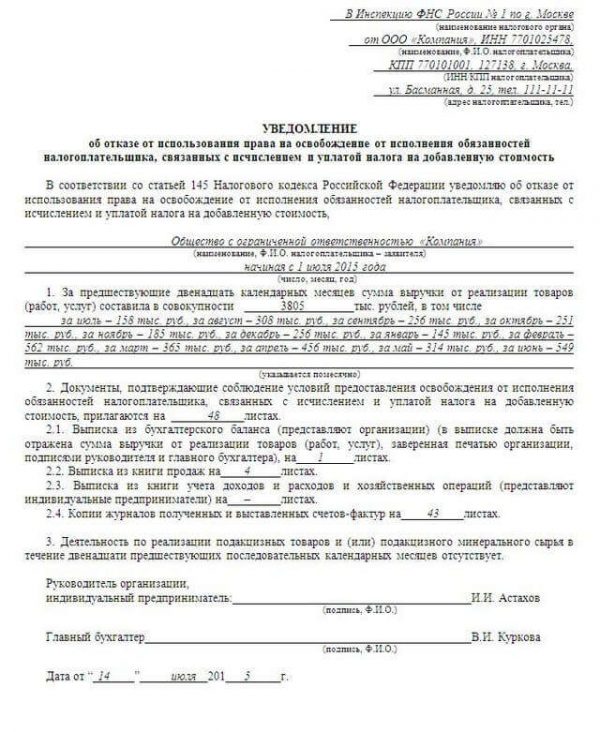

Уведомление об отказе от НДС при ЕСХН

При подаче в Налоговую инспекцию уведомления об отказе от выплаты НДС необходимо соблюдать определённые формальности. Так, для подачи документа Министерство финансов России разработало его особую форму.

Бланк уведомления утверждён Приказом Минфина РФ от 26 декабря 2018 года №286н, который считается действующим с 1 апреля 2019 года. Его можно скачать на любом официальном сайте (на сайтах Минфина, Налоговой службы, службы «Консультант плюс»).

Уведомление разрешается подавать и до 1 апреля, с которого вступает в силу упомянутый Приказ. При этом заявление может иметь произвольную форму. Кроме того, его можно подать в форме, идентичной тому бланку, который вводится в документооборот Приказом от 26 декабря.

Законодательное обоснование освобождения от НДС при ОСН

Хозяйствующие субъекты, то есть организации и индивидуальные предприниматели, применяющие общую систему налогообложения, также имеют право быть освобождёнными от исчисления и уплаты НДС. Для этого сумма их выручки, в которой не учтён НДС, за предыдущие три месяца последовательно не должна оказаться в совокупности больше 2 млн рублей.

Данное положение регулируется статьёй 145 НК РФ «Освобождение от исполнения обязанностей налогоплательщика» в редакции, действующей с 1 января 2019 года . В частности, оно прописано в первом абзаце первого пункта этой статьи.

Уведомление об отказе от НДС при ОСН

Так как освобождение от начисления и выплаты НДС для предприятий и ИП, применяющих ОСН, предоставляется с 2002 года, существует форма бланка, официально утверждённая российским государственным учреждением. До 1 апреля 2019 года необходимо применять форму этого документа, которая введена в обращение Приказом №БГ-3-03/342 Министерства по налогам и сборам России (МНС РФ) 4 июля 2002 года.

С 1 апреля 2019 года должен применяться бланк, форма которого утверждена Приказом Министерства финансов России от 26 декабря 2018 года №286н. То есть, уведомление об отказе от НДС организациями и предпринимателями, применяющими общую систему налогообложения, станет подаваться в той же форме, как и субъектами, использующими единый сельскохозяйственный налог.

Полезное видео

Освобождении от НДС для ЕСХН на видео ниже:

Может быть интересно: