Как правильно совмещать ЕСХН с другими системами налогообложения

Сельскохозяйственная организация или предприниматель, могут осуществлять и другие виды деятельности, не подпадающие под обложение ЕСХН. В таком случае придется совмещать два режима, а это требует соблюдения определенных правил и раздельного учета.

Совмещение ЕСХН с иными налоговыми режимами

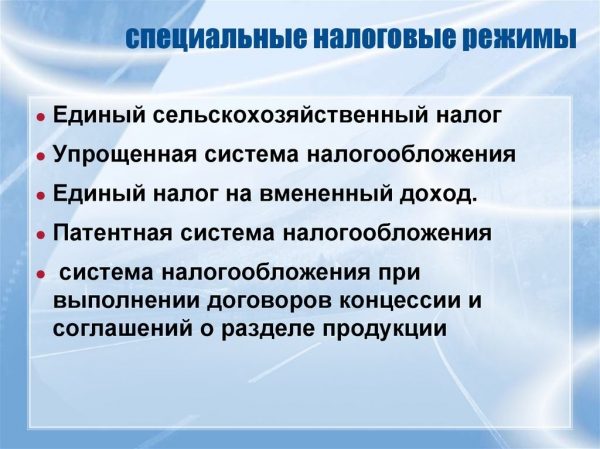

Налогообложение в виде ЕСХН можно совмещать с некоторыми другими системами:

- юридическим лицам разрешается также применение ЕНВД;

- индивидуальные предприниматели кроме ЕНВД могут совмещать ЕСХН с патентной системой налогообложения.

Также следует иметь в виду, что, совмещая ЕСХН с единым налогом на вмененный доход, сельхозпредприятию запрещается продавать производимую продукцию через собственные розничные торговые точки.

Применение общей системы налогообложения, а также УСН запрещается. В этом случае придется перейти полностью на один из указанных режимов.

При ведении деятельности на разных системах в учетной политике необходимо подробно изложить порядок определения налогооблагаемой базы. Для этого следует опираться на требования письма Минфина РФ № 03-11-11/296 от 30.11.2011 г.

Раздельный учет

Ведение учета сразу по нескольким системам налогообложения требует раздельного учета. С доходами таких проблем обычно не возникает. Но, поскольку для расчета единого сельскохозяйственного налога необходимо доходы уменьшать на сумму расходов, то и последние следует разделять.

В некоторых случаях это может вызывать трудности. Например, возникает вопрос: как разделить общехозяйственные расходы? В такой ситуации следует действовать следующим образом:

- определить суммарный доход. В расчет принимаются и внереализационные доходы;

- определить долю дохода от деятельности, облагаемой ЕСХН;

- аналогичным образом рассчитать, каков удельный вес доходов по деятельности на ЕНВД (ПСН);

- по полученным значениям сделать распределить каждый вид расхода, который не может однозначно относиться к деятельности, облагаемой ЕСХН.

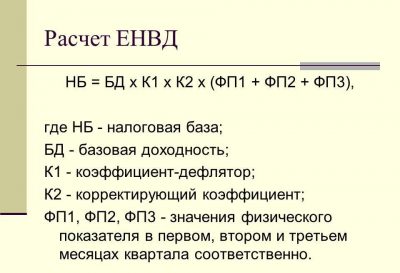

Для расчета ЕНВД величину расходов считать не нужно, так как они не принимаются для определения налогооблагаемой базы. Следовательно, потребуется вычислять лишь ту часть затрат, которая относится к деятельности, облагаемой ЕСХН.

Для расчета ЕНВД величину расходов считать не нужно, так как они не принимаются для определения налогооблагаемой базы. Следовательно, потребуется вычислять лишь ту часть затрат, которая относится к деятельности, облагаемой ЕСХН.

Еще один момент, который надо принимать во внимание при раздельном учете – распределение страховых взносов. Ведь некоторые работники могут быть заняты одновременно в нескольких видах деятельности. Здесь необходимо пользоваться положениями, изложенными в письме Минфина РФ № 03-11-11/121 от 29.03.2013 г.

В данном случае применяется тот же самый принцип, что и для других расходов: взносы делятся пропорционально доходу по каждому направлению. Удельные веса доходов нужно определять ежемесячно, поскольку страховые взносы уплачиваются каждый месяц.

Если сельхозпредприятие использует федеральные и местные субсидии, направленные на поддержку предприятий агропромышленного комплекса, то их разделять не нужно. Они включаются в налоговую базу для расчета ЕСХН. Такое разъяснение содержится в письме Минфина № 03-11-11/120 от 12.05.2011 г.

Для целей бухгалтерского учета рекомендуется открыть дополнительные субсчета к затратным счетам, а в аналитическом учете – использовать разные регистры.

Заключение

Организации могут совмещать деятельность, облагаемую единым сельскохозяйственным налогом с режимом ЕНВД. Для индивидуальных предпринимателей разрешается использовать также и патентную систему.

При применении раздельного учета основной вопрос заключается в распределении расходов. Их нужно рассчитывать в зависимости от доходов. В синтетическом учете рекомендуется открыть отдельные субсчета для расходов по разным видам деятельности.

Полезное видео

Может быть интересно: